Antworten auf Ihre Fragen

Hier finden Sie die wichtigsten Fragen zu jedem Thema. Sie können auch alle Fragen zu einem Thema als PDF drucken.

Wählen Sie Ihr Thema

Aufnahme in die BVK

Die BVK ist die Vorsorgeeinrichtung für Kundinnen und Kunden von angeschlossenen Arbeitgebern aus den Branchen Gesundheit, Bildung und Verwaltung aus der ganzen Schweiz. Diese machen ungefähr 60 Prozent der Versicherten aus. Die übrigen 40 Prozent sind die Angestellten des Kantons Zürich.

Sie werden in die BVK aufgenommen, wenn Sie ein Arbeitsverhältnis eingehen und ein Jahressalär von mehr als 22'680 CHF erzielen (Stand: 2026). Seit dem 1. Januar 2019 hat Ihr Arbeitgeber die Möglichkeit schon tiefere Löhne ab einem Jahressalär von 15'120 CHF zu versichern. Der Arbeitgeber informiert Sie gerne, ob er sich für diese Option entschieden hat. Bei Anstellungen, die weniger als ein Jahr gedauert haben, wird der Lohn auf ein Jahr hochgerechnet.

Beispiel

Sie verdienen während einer viermonatigen Anstellung 20‘000 CHF. Sie werden in die BVK aufgenommen, weil die jährliche Eintrittsschwelle von 22'680 CHF ebenfalls auf vier Monate heruntergerechnet wird. Sie beträgt somit nur noch 7'550 CHF (22'680 CHF / 12 Monate x 4 Monate).

Wenn Sie im Dienst mehrerer Arbeitgeber stehen, die bei der BVK angeschlossen sind und gesamthaft die Eintrittsschwelle überschreiten, ist eine Versicherung möglich.

Beispiel 1

- Anstellung beim Kanton mit 30'000 CHF

- Anstellung bei Gemeinde 10'000 CHF

Über den Kanton sind Sie bereits versichert. Die zusätzliche Anstellung kann ebenfalls versichert werden, sofern die Gemeinde einverstanden ist.

Beispiel 2

- Anstellung beim Kanton 10'000 CHF

- Anstellung bei Gemeinde 15'000 CHF

Gesamthaft über der Eintrittsschwelle. Sofern beide Arbeitgeber einverstanden sind, ist eine Versicherung möglich. Der Arbeitnehmer hat seine Arbeitgeber über die jeweiligen Anstellungen in Kenntnis zu setzten, sofern er eine Versicherung wünscht.

Selbst wenn Sie mit Ihrem Einkommen die Eintrittsschwelle erreichen, werden Sie in folgenden Fällen nicht versichert:

- Sie sind im Sinne der Eidgenössischen Invalidenversicherung (IV) zu mindestens 70% invalid.

- Ihre Anstellung ist befristet und erfolgte für höchstens drei Monate.

- Sie üben nur eine Nebenbeschäftigung aus und sind im Hauptberuf obligatorisch versichert.

- Sie üben nur eine Nebenbeschäftigung aus und sind hauptberuflich selbstständig erwerbend.

Hinweis

Mit dem Einverständnis des Arbeitgebers, kann eine Versicherung abgeschlossen werden, auch wenn es sich lediglich um eine Nebenbeschäftigung handelt. Kontaktieren Sie hierfür Ihren Arbeitgeber.

Massgebend ist das vom Arbeitgeber gemeldete Salär. Dieses beinhaltet den Jahreslohn sowie regelmässige Zulagen. Ab Januar 2019 können vom Arbeitgeber auch Sitzungsgelder und Honorare eingerechnet werden. Dieser Lohn kann vom effektiven Bruttolohn auf dem Lohnausweis abweichen.

Nicht als regelmässige Zulagen gelten

Dienstaltersgeschenke, Vergütungen für Überstunden/Überzeit, Barabgeltungen der Ferien, Einmalzulagen, Prämien aus betrieblichem Vorschlagswesen, Abgangsentschädigungen und Abfindungen.

Behördenentschädigungen

Diese bestehen meist aus einer Grundentschädigung (Pauschale), Sitzungsgeldern und Spesen. Als anrechenbarer Lohn gilt nur die Grundentschädigung ausser ihr Arbeitgeber hat in einer Zusatzvereinbarung die Sitzungsgelder mit eingeschlossen.

Selbstständige, die bisher nicht einer beruflichen Vorsorgeeinrichtung angeschlossen waren, konnten jährlich bis zu 35'280 CHF (Stand 2023) oder maximal 20% des Nettoeinkommens steuerbegünstigt in die Säule 3a einzahlen. Nach der Aufnahme in die BVK gilt der Maximalbetrag von 7'056 CHF (Stand 2023). Dafür entstehen normalerweise steuerbegünstigte Einkaufsmöglichkeiten in der BVK.

Frühestens im Alter 18 werden Sie für die Risiken Tod und Invalidität versichert. Der Sparprozess für die Altersvorsorge beginnt am 1. Januar des Jahres, in dem die versicherte Person 21 Jahre alt wird.

Der versicherte Lohn entspricht dem vom Arbeitgeber gemeldeten anrechenbaren Jahreslohn (AHV-pflichtiges Einkommen), vermindert um den AHV-Koordinationsabzug. Dadurch versichern AHV/IV und BVK nicht die gleichen Lohnanteile. Der versicherte Lohn ist einerseits die Grundlage für die Berechnung der Arbeitnehmer- und Arbeitgeberbeiträge an die BVK, andererseits für die Berechnung der Leistungen im Invaliditäts- und Todesfall.

Bei einer Beschäftigung von 100% entspricht der Koordinationsabzug 26'460 CHF (Stand 2026). Bei einer Teilbeschäftigung wird der Koordinationsabzug entsprechend dem Beschäftigungsgrad angepasst.

Beispiel

|

100% |

70% |

50% |

|

|

Anrechenbarer Jahreslohn |

80’000 CHF |

56’000 CHF |

40’000 CHF |

|

- Koordinationsabzug |

26'460 CHF |

18'522 CHF |

13'230 CHF |

|

= versicherter Jahreslohn |

53'540.00 |

37'478 CHF |

26'680 CHF |

Die Finanzierung der Leistungen erfolgt durch die Beiträge der Arbeitnehmenden, die Beiträge der Arbeitgeber sowie durch die Vermögenserträge (Zinsen). Der Arbeitgeber übernimmt standardmässig 60% der Beiträge, der Arbeitnehmende 40%. Die Beiträge werden jeden Monat direkt vom Lohn abgezogen und zusammen mit den Arbeitgeberbeiträgen an die BVK überwiesen.

Die geschuldeten Beiträge bestehen aus Sparbeiträgen für die Altersvorsorge und Risikobeiträgen für die Invaliditäts- und Todesfallversicherung.

Arbeitnehmerbeiträge / Sparbeitragsvariante «Standard»

(in Prozent des versicherten Lohnes)

|

Alter |

Sparbeitrag |

Risikobeitrag |

Gesamtbeitrag |

|

18 - 20 |

0,0% |

0,8% |

0,8% |

|

21 - 23 |

4,0% |

0,8% |

4,8% |

|

24 - 27 |

5,2% |

0,8% |

6,0% |

|

28 - 32 |

6,4% |

0,8% |

7,2% |

|

33 - 37 |

7,6% |

0,8% |

8,4% |

|

38 - 42 |

8,8% |

0,8% |

9,6% |

|

43 - 47 |

10,0% |

0,8% |

10,8% |

|

48 - 52 |

10,8% |

0,8% |

11,6% |

|

53 - 65 |

11,6% |

0,8% |

12,4% |

|

66 - 70 |

6,0% |

0,0% |

6,0% |

Arbeitgeberbeiträge

(in Prozent des versicherten Lohnes)

|

Alter |

Sparbeitrag |

Risikobeitrag |

Gesamtbeitrag |

|

18 - 20 |

0,0% |

1,2% |

1,2% |

|

21 - 23 |

6,0% |

1,2% |

7,2% |

|

24 - 27 |

7,8% |

1,2% |

9,0% |

|

28 - 32 |

9,6% |

1,2% |

10,8% |

|

33 - 37 |

11,4% |

1,2% |

12,6% |

|

38 - 42 |

13,2% |

1,2% |

14,4% |

|

43 - 47 |

15,0% |

1,2% |

16,2% |

|

48 - 52 |

16,2% |

1,2% |

17,4% |

|

53 - 65 |

17,4% |

1,2% |

18,6% |

|

66 - 70 |

9,0% |

0,0% |

9,0% |

Versicherte können mitbestimmen, wie viel Alterskapital sie ansparen wollen. Zur Wahl stehen drei Sparbeitragsvarianten:

a) Variante «Basis» (-2%)

b) Variante «Standard»

c) Variante «Top» (+2%)

In der Beitragsvariante «Basis» zahlen Sie 2 Prozentpunkte weniger ein als in der Beitragsvariante «Standard». In der Beitragsvariante «Top» zahlen Sie 2 Prozentpunkte mehr ein als in der Beitragsvariante «Standard». Standardmässig sind alle Versicherten der Variante «Standard» zugeteilt.

Sparbeiträge Arbeitnehmer

|

Alter |

Variante «Basis» |

Variante «Standard» |

Variante «Top» |

|

21 - 23 |

2,0% |

4,0% |

6,0% |

|

24 - 27 |

3,2% |

5,2% |

7,2% |

|

28 - 32 |

4,4% |

6,4% |

8,4% |

|

33 - 37 |

5,6% |

7,6% |

9,6% |

|

38 - 42 |

6,8% |

8,8% |

10,8% |

|

43 - 47 |

8,0% |

10,0% |

12,0% |

|

48 - 52 |

8,8% |

10,8% |

12,8% |

|

53 - 65 |

9,6% |

11,6% |

13,6% |

|

66 - 70 |

4,0% |

6,0% |

8,0% |

Der Arbeitgeber leistet seinen Sparbeitragsanteil immer nach der Variante «Standard». Weitere Informationen finden Sie in unserem Merkblatt «Flexibel sparen mit Beitragsvarianten», auf unserer Internetseite oder im Kundenportal «myBVK».

Sie können halbjährlich auf den 1. Januar und 1. Juli die Sparbeitragsvariante wählen. Die Wahlerklärung hat bis zum 31. Mai für eine Anpassung per 1. Juli und bis zum 30. November für eine Anpassung per 1. Januar zu erfolgen. Die gewählte Sparbeitragsvariante gilt so lange, bis Sie eine andere Wahl treffen. Die Sparbeitragsvariante kann jeweils auf den nächstmöglichen Termin angepasst werden. Am einfachsten geht das im Versichertenportal myBVK, wo Sie auch gleich die Auswirkungen auf Ihr Sparguthaben sehen können. Mehr zu der Beitragswahl finden Sie hier

Sie sind verpflichtet, bei Aufnahme in die BVK alle Freizügigkeitsleistungen früherer Vorsorge- und Freizügigkeitseinrichtungen einzubringen. Dadurch erhöht sich das für die Berechnung Ihrer Altersrente massgebende Sparkapital. Sie können den Einzahlungsschein im Versichertenportal myBVK unter «Meine Dokumente» runterladen. Senden Sie diesen analog oder digital Ihrer früheren Vorsorge- oder Freizügigkeitseinrichtung für die Überweisung des bisherigen Sparguthabens in der zweiten Säule.

Sobald Sie die Freizügigkeitsleistung Ihrer vorherigen Vorsorgeeinrichtung an die BVK übertragen haben, können wir prüfen, ob eine Vorsorgelücke besteht. Eine allfällige Lücke können Sie mit persönlichen Einkäufen freiwillig schliessen. Informationen dazu finden Sie unter «Persönlicher Einkauf», oder im Kundenportal «myBVK».

Der Arbeitgeber hat zwei Optionen:

- 15% des versicherten Lohnes (gleicher Ansatz wie bei einer nahtlosen Weiterarbeit nach Alter 65)

- 29% des versicherten Lohnes (gleicher Ansatz wie im Alterssegment 53 bis 65 Jahre)

Die Aufteilung der Beiträge erfolgt im Verhältnis 40% Arbeitnehmende und 60% Arbeitgebende. Risikoleistungen werden keine mehr fällig.

Die neue Anstellung nach Alter 65 hat keinen Einfluss auf die bereits laufenden Altersleistungen.

Falls keine rentenberechtigten Hinterbliebenen vorhanden sind, wird eine Todesfallsumme ausbezahlt.

Falls rentenberechtigte Hinterbliebene vorhanden sind:

- Das Sparguthaben wird in eine Altersrente umgewandelt. Davon werden zwei Drittel als Hinterbliebenenrente ausbezahlt.

- Falls der Betrag für eine Rente zu klein ist, kommt es zu einer Auszahlung des Kapitals.

Ja, dies ist möglich. Nach Vollendung des 65. Altersjahres ist die Einkaufsmöglichkeit auf den Höchstansatz im Alter 65 beschränkt. Mehr Informationen dazu finden Sie im Versichertenportal myBVK.

Ja, eine Rückzahlung ist bis einen Monat vor Altersrücktritt möglich.

Ja, ein Vorbezug ist bis einen Monat vor Altersrücktritt möglich.

Ja, sämtliche Freizügigkeitsleistungen können uneingeschränkt eingebracht werden.

Nein, das können Sie nicht selbst entscheiden. Der Arbeitgeber muss damit einverstanden sein, da es sich um eine freiwillige Option handelt.

(Anmerkung für Angestellte des Kantons: Der Kanton hat diese Option ausgeschlossen.)

Altersleistungen

Grundsätzlich ist das möglich. Wie sinnvoll dies ist, können Sie anhand der Simulationen in myBVK klären.

Ja. Bei «Kombi» kann die Wahl bei jedem Teilpensionierungsschritt erfolgen, ausser es wurde vorgängig das Modell «Dyna» gewählt.

Nein. Bei der Berechnung der Teilkapitalisierung wird ein Abschlag gemacht, der unter anderem diese Möglichkeit einschliesst. Die Hinterbliebenenleistungen werden ab Todeszeitpunkt ausbezahlt.

Ja. «Flex» ist mit «Dyna» kombinierbar. Die Rente wird auf das Restguthaben gemäss den Umwandlungssätzen im Vorsorgereglement berechnet.

Die Rente wird ungefähr 3 bis 5 Prozent tiefer liegen.

Die Rente wird ungefähr 11 bis 13 Prozent höher liegen.

Das kommt - wie bei anderen Rentenbezugsmodellen - auf Ihr Alter und den Pensionierungszeitpunkt an, da die BVK seit langem auf Generationentafeln setzt. Sie finden die entsprechenden Tabellen im Vorsorgereglement.

Eine konkrete Möglichkeit bietet die Simulation im Versichertenportal myBVK, wo die Umwandlungssätze für die einzelnen Bezugsmodelle bereits hinterlegt ist.

Ja. Bei allen Rentenmodellen ist das Modell «Plus» möglich. Auch hier gilt, dass die Wahl vor der Pensionierung respektive vor dem ersten Teilpensionierungsschritt erfolgen muss.

Beim Modell «Flex» (Kapital- oder Teilkapitalbezug) tragen Sie das volle Risiko für Ihr Kapital. Beim Modell «Kombi» bleibt die Sicherheit einer fixen Rente ab dem 75. Lebensjahr bestehen. Zudem bleiben der Überbrückungszuschuss (sofern durch Ihren Arbeitgeber als Option eingeschlossen) und die Hinterbliebenenleistungen gewährleistet.

Beinahe. Einzig die Kombination «Dyna» und «Kombi» ist nicht möglich. Dazu gibt es Varianten, die aus unserer Sicht wenig Sinn machen. Etwa «Flex» und «Kombi» ausser der Kapitalbedarf zu Beginn der Pensionierung übersteigt den Wert der Rente für die Zeit bis zum 75. Altersjahr.

Ja. Denjenigen Versicherten, die bereits vor dem 1. Januar 2024 einen oder zwei Teilpensionierungsschritte gemacht haben, erhalten die Möglichkeit das Rentenmodell anzupassen. Dies ist eine Übergangsregelung. Wird für einen weiteren Teilpensionierungsschritt das Modell gewechselt ist diese Wahl dann fix und gilt für den Rest. Das Modell «Plus» kann nur dann nachträglich gewählt werden, wenn der letzte Teilpensionierungsschritt vor dem 1. Januar 2019 erfolgte. |

Nein. Die Wahl muss grundsätzlich beim ersten Teilpensionierungsschritt getroffen werden. Ausnahme: Wurde im ersten (oder im ersten und zweiten) Teilpensionierungsschritt «Flex» gewählt, so ist die Wahl eines Rentenmodells beim folgenden Teilpensionierungsschritt möglich.

Der Entscheid muss spätestens einen Monat vor der Pensionierung oder vor dem ersten Pensionierungsschritt bei Teilpensionierungen der BVK mitgeteilt werden. Der Entscheid ist definitiv und bleibt auch bei Teilpensionierungen über alle Teilschritte bestehen. Wird keine Wahl rechtzeitig getroffen, kommt das Modell «Norm» zum Tragen. Nur das Modell «Kombi», kann nach einem ersten Teilpensionierungsschritt mit einer Normrente alterniert werden.

Ja, alle Rentenmodelle (ausser Modell «Norm») benötigen eine beglaubigte Unterschrift des Ehepartners/der Ehepartnerin oder des eingetragenen Partners/der eingetragenen Partnerin.

Ja. Im Versichertenportal myBVK stehen Ihnen Simulationen zu den verschiedenen Modellen zur Verfügung.

Möchten Sie Hilfe, um herauszufinden welches Modell für Sie infrage kommt, bieten wir auf der Webseite eine Entscheidungshilfe an.

Ja, die Leistungen können im Ausland, unter Berücksichtigung der Quellensteuer, respektive des Doppelbesteuerungsabkommens, bezogen werden. Auf Zahlungen der Renten von Grenzgängern, welche in der Schweiz gearbeitet haben, reduziert sich der Quellensteuerabzug mit Einreichung der Ansässigkeitsbescheinigung.

Ja, nach einer vorzeitigen Pensionierung ist eine Wiederanstellung aus Sicht der Pensionskasse möglich. Ab einem bestimmten Mindesteinkommen ist aber in der Regel erneut die Versicherung bei einer Pensionskasse Pflicht.

Ja. Dies unter der Voraussetzung, dass Sie eine neue Anstellung antreten oder beim Regionalen Arbeitsvermittlungszentrum (RAV) als arbeitslos gemeldet sind. Die Freizügigkeitsleistung wird mit dem Austritt aus der BVK fällig. Damit entfallen jegliche Ansprüche der versicherten Person oder ihrer Angehörigen gegenüber der BVK auf Leistungen; namentlich auch der Anspruch auf Überbrückungszuschuss oder offene Aufwertungsgutschriften. Nach Eingang der Austrittsmeldung Ihres Arbeitgebers erhalten Sie von der BVK die nötigen Formulare. Der Antrag auf Bezug der Freizügigkeitsleistung muss der BVK schriftlich eingereicht werden.

Auskünfte über die AHV-Beitragspflicht und die Höhe der AHV-Beiträge erteilt die zuständige Ausgleichskasse. Weitere Angaben finden Sie auf dem Merkblatt 2.03 der AHV/IV «Beiträge der Nichterwerbstätigen an die AHV, die IV und die EO» auf der Webseite www.ahv-iv.ch. Seitens BVK werden von den Altersleistungen keine AHV-Beiträge in Abzug gebracht.

Die Pensionierung kann in jedem Fall höchstens in drei Schritten erfolgen, wobei gemäss übergeordnetem Recht drei Kapitalbezüge möglich sind. Bei einer Teilpensionierung wird eine Altersrente im Verhältnis zur Reduktion des versicherten Lohnes ausgerichtet. In der Höhe der Beschäftigungsgradreduktion kann ein Überbrückungszuschuss bezogen werden, sofern Ihr Arbeitgeber die Leistung Überbrückungszuschuss anschlussvertraglich nicht ausgeschlossen hat (siehe Merkblatt «Überbrückungszuschuss zur Altersrente»).

Beispiel

|

a) Situation vor der Teilpensionierung (männlicher Arbeitnehmer; Jahrgang 1963) |

|

|

Versicherter Lohn |

CHF 80’000 |

|

Beschäftigungsgrad |

100% |

|

Sparguthaben |

CHF 400’000 |

|

Teilpensionierung im 2023 mit |

60 Jahren auf 40% |

|

Altersleistungen – 1. Schritt |

|

|

Massgebliches Sparguthaben |

CHF 240’000 |

|

Altersrente (4,06% von CHF 240'000) |

CHF 9'744 |

|

Überbrückungszuschuss (einfach; CHF 29'400 x 75% x 60% = CHF 13'230) |

CHF 13'230 |

Die Versicherung wird nach der Teilpensionierung mit einem versicherten Lohn von CHF 32'000 (Beschäftigungsgrad 40%) und einem verbleibenden Sparguthaben von CHF 160'000 bis zur vollständigen Alterspensionierung weitergeführt.

|

b) Situation vor der vollständigen Alterspensionierung |

|

|

Versicherter Lohn |

CHF 32’000 |

|

Beschäftigungsgrad |

40% |

|

Sparguthaben |

CHF 210'000 |

|

Pensionierung im 2027 mit |

64 Jahren zu 40% |

|

Altersleistung – 2. Schritt |

|

|

Massgebliches Sparguthaben |

CHF 210'000 |

|

Kapitalbezug (50%) |

CHF 105'000 |

|

Altersrente (4,48% von CHF 105'000) |

CHF 4'704 |

|

Überbrückungszuschuss (einfach; CHF 29'400 x 75% x 40% = CHF 8'820 x 50% = 4'410) |

CHF 4'410 |

Bei einer Pensionierung in drei Teilschritten würde der unter a) aufgeführte Vorgang analog wiederholt.

Der dem Einkauf entsprechende Betrag inklusive Zinsen darf innerhalb der nächsten drei Jahre nicht in Kapitalform (Vorbezug für Wohneigentum, Kapitalbezug bei Pensionierung oder Barauszahlung der Austrittsleistung) bezogen werden.

Persönliche Einkäufe in die Pensionskasse können in der Regel vom steuerpflichtigen Einkommen abgezogen werden. Dieser Steuervorteil wird Ihnen rückwirkend von den Steuerbehörden nicht mehr zugestanden, falls Sie innerhalb von drei Kalenderjahren nach dem Einkauf einen Kapitalbezug geltend machen. Wir empfehlen Ihnen, frühzeitig die steuerlichen Auswirkungen bei der zuständigen Steuerbehörde abzuklären.

Auf unserer Webseite www.bvk.ch finden Sie unter Services/Downloads/Formulare das benötigte Antragsformular «Antrag auf Kapitalbezug» und «Antrag auf höheren Umwandlungssatz für die Altersleistungen».

Zusätzlich zum Antragsformular müssen folgende Dokumente eingereicht werden:

- Nicht verheiratete versicherte Personen: einen aktuellen Personenstandsausweis.

- Verheiratete Personen oder in eingetragener Partnerschaft lebende Personen: eine beglaubigte Unterschrift des Ehegatten/der Ehegattin bzw. des eingetragenen Partners/der eingetragenen Partnerin.

Wichtig:

Die Beglaubigung der Unterschrift und der Personenstandsausweis dürfen im Zeitpunkt der Alterspensionierung nicht älter als 6 Monate sein.

Ja, das ist möglich. Sie können bei der Alterspensionierung Ihr Sparguthaben ganz oder teilweise als Kapital beziehen.

Wichtig:

Ein Kapitalbezug muss der BVK mindestens 1 Monat vor der Alterspensionierung schriftlich mitgeteilt werden.Innerhalb dieser Frist kann die Mitteilung nicht mehr widerrufen werden.

Im Umfang der Kapitalauszahlung werden sämtliche Ansprüche gegenüber der BVK reduziert, namentlich auch der Anspruch auf einen Überbrückungszuschuss.

Wer von der BVK eine Invalidenrente erhält, hat seit 1. Januar 2023 ebenfalls die Möglichkeit auf Bezug der Altersleistungen in Kapitalform. Ein Kaptialbezug muss spätestens 1 Monat vor Vollendung des 65. Altersjahres bei der BVK schriftlich mitgeteilt werden.

Sie haben allenfalls Anspruch auf einen Überbrückungszuschuss. Dieser soll bei einer Frühpensionierung die noch fehlende AHV-Altersrente teilweise ersetzen. Anspruch auf einen Überbrückungszuschuss der BVK haben Versicherte, die beim Kanton angestellt sind oder deren Arbeitgeber die Leistung Überbrückungszuschuss im Anschlussvertrag nicht ausgeschlossen hat.

Lesen Sie dazu auch unsere Ausführungen unter «Überbrückungszuschuss zur Altersrente».

Ja. Altersrentnern wird für jedes Kind bis Alter 18 und in Ausbildung bis Alter 25 eine Alterskinderrente ausgerichtet. Anspruch auf eine Alterskinderrente besteht für eigene Kinder oder Stiefkinder, für deren Unterhalt Sie zur Hauptsache aufkommen sowie für Kinder, welche Sie unentgeltlich zu dauernder Pflege und Erziehung aufgenommen haben. Die Höhe der Rente berechnet sich aus dem Sparguthaben gemäss BVG-Minimum.

Unter folgenden Umständen kann sich der Umwandlungssatz für den Versicherten erhöhen: Versicherte haben die Möglichkeit mit der Wahl des Modells «Plus», eine höhere Altersrente zulasten der Hinterbliebenenleistungen.) zu wählen. Dies gilt nicht für Versicherte, welche sich nach 1. Januar 2019 teilpensioniert haben und eine Rente beziehen beziehungsweise bereits einmal eine Wahl getroffen haben.

Falls Sie sich für das Modell «Plus», also für eine höhere Altersrente entscheiden, wird Ihr Sparguthaben zum Zeitpunkt der Pensionierung mit einem höheren Umwandlungssatz von 5,00% anstelle von 4,80% (Alter 65, Jahrgang 1960) für das Modell «Norm» und «Kombi» oder 5,61% anstelle von 5,39% für das Modell «Dyna» berechnet.Damit erhalten Sie eine höhere jährliche Rente. Im Gegenzug werden im Todesfall geringere Hinterbliebenenleistungen ausgerichtet. Die Ehegattenrente zum Beispiel beträgt dann anstelle von standardmässig 2/3 der bisherigen Rente, nur noch 1/3 die an den hinterlassenen Partner ausgerichtet wird. Die konkreten Umwandlungssätze entnehmen Sie bitte aus unserem Vorsorgereglement.

Für die Wahl des Modells «Plus» müssen zusätzlich zum Antragsformular folgende Dokumente eingereicht werden:

- Nicht verheiratete versicherte Personen: aktueller Personenstandsausweis;

- Verheiratete Personen oder in eingetragener Partnerschaft lebende Personen: beglaubigte Unterschrift des Ehegatten/der Ehegattin bzw. des eingetragenen Partners/der eingetragenen Partnerin.

Wichtig:

Der Antrag für das Modell «Plus» für die Altersleistungen muss der BVK mindestens einen Monat vor der Alterspensionierung schriftlich mitgeteilt werden. Innerhalb dieser Frist kann die Mitteilung nicht widerrufen werden. Das Formular «Antrag Altersleistungen» finden Sie hier.

Die Beglaubigung der Unterschrift und der Personenstandsausweis dürfen im Zeitpunkt der Alterspensionierung oder der vorzeitigen Entlassung altershalber nicht älter als 6 Monate sein.

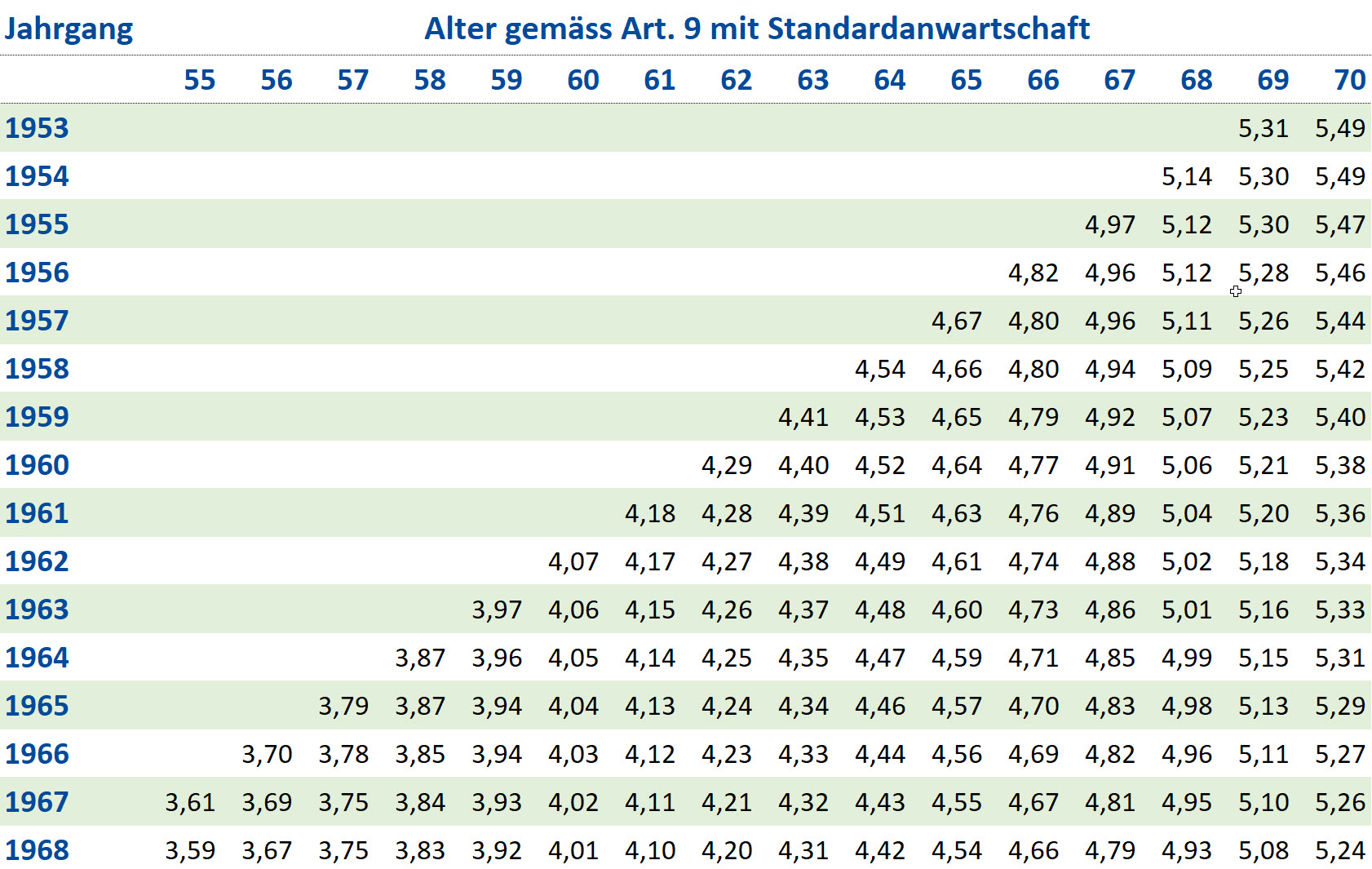

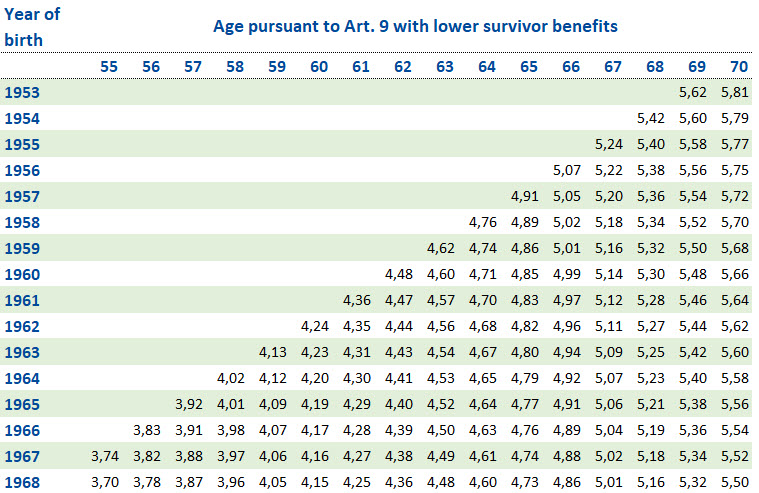

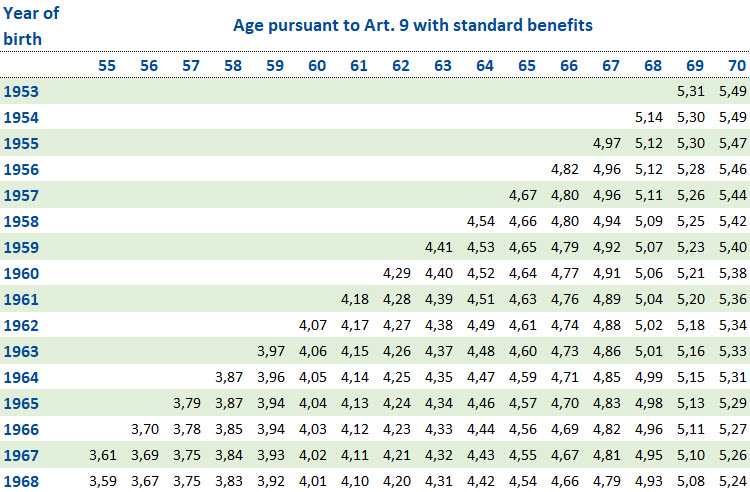

Die Höhe Ihrer Altersrente ist von Ihrem persönlichen Sparguthaben abhängig. Alle Angaben zu Ihrem Sparguthaben finden Sie im Vorsorgeausweis, der Ihnen jährlich zugestellt wird. Für die Berechnung der jährlichen Altersrente wird das Sparguthaben im Zeitpunkt der Alterspensionierung mit einem Umwandlungssatz in eine Altersrente auf Lebzeiten umgerechnet. Der Umwandlungssatz wird auf ganze Monate genau berechnet und ist abhängig vom Rücktrittsalter und dem Jahrgang der versicherten Person:

Mit 2/3 Hinterbliebenenrente

Melden Sie den gewünschten Pensionierungszeitpunkt Ihrem Arbeitgeber – nicht der BVK. Die Beendigung des Arbeitsverhältnisses löst einen Rentenanspruch am darauffolgenden Monatsersten aus.

Sie haben die Möglichkeit bis längstens zur Vollendung des 70. Altersjahres versichert zu bleiben, sofern Sie mit Ihrem Arbeitgeber die Weiterarbeit vereinbart haben (aufgeschobene Alterspensionierung).

In diesem Fall bezahlen Sie und Ihr Arbeitgeber auf dem versicherten Lohn weiterhin Spar- und allfällige Sanierungsbeiträge. Die Beiträge für die Risikoversicherung (Invalidität, Tod) entfallen.

Sie möchten bei der mit dem Arbeitgeber vereinbarten Weiterarbeit auf die Weiterführung des Sparprozesses verzichten? Informationen hierzu finden Sie unter «Aufgeschobene Alterspensionierung mit Verzicht Weiterführung Sparprozess». Die Anmeldung ist spätestens einen Monat vor Erreichen des ordentlichen Pensionierungsalters schriftlich einzureichen.

Sie können Ihre Alterspensionierung ab dem vollendeten 60. Altersjahr erklären. Die ordentliche Pensionierung erfolgt auf das Ende des Monats, in welchem Sie das 65. Altersjahr vollenden. Bei Professorinnen und Professoren, Dozierenden der Fachhochschulen sowie Lehrpersonen der Mittel- und Berufsschulen erfolgt die ordentliche Pensionierung auf das Ende des Semesters, bei Lehrpersonen der Volksschule auf Ende des Schuljahres nach Vollendung des 65. Altersjahres.

Ja. Es wird jeweils im Januar des Folgejahres eine Steuerbescheinigung per Post versendet. Wir empfehlen Ihnen, mit der zuständigen Steuerbehörde abzuklären, welche steuerlichen Auswirkungen die freiwillige Weiterversicherung für Sie hat.

Das Sparguthaben wird der freiwillig versicherten Person bzw. an deren Hinterbliebenen in Kapitalform ausbezahlt.

Falls seinerzeit der Arbeitgeber die Kündigung ausgesprochen hat und Sie die Vorsorgelösung des Gesetzgebers (BVG) gewählt haben führt dies, so sich der ehemalige Arbeitgeber einer neuen Vorsorgeeinrichtung anschliesst, zur Beendigung der freiwilligen Weiterversicherung bei der BVK auf den Zeitpunkt des Übertritts in die neue Pensionskasse. Eine Fortführung der freiwilligen Weiterversicherung in der BVK ist in diesem Fall nicht mehr möglich und die Altersleistungen werden fällig. Gegebenenfalls kann der Versicherungsschutz beim neuen Vorsorgewerk weiter geführt werden.

Falls Sie den Versicherungsschutz nach dem BVK Reglement gewählt haben, bleiben Sie auch bei einem Wechsel der Vorsorgeeinrichtung ihres ehemaligen Arbeitgebers weiterhin bei der BVK versichert.

Kontaktieren Sie uns. Je nach gewähltem Produkt endet die freiwillige Weiterversicherung oder wird mit reduziertem versichertem Lohn weitergeführt.

Die Anmeldung zur freiwilligen Weiterversicherung finden Sie auf der Homepage www.bvk.ch unter der Rubrik Services / Downloads / Formulare.

Freiwillig weiterversicherte Personen haben der BVK ohne besondere Aufforderung wahrheitsgetreu und vollständig über alle für die freiwillige Weiterversicherung massgebenden Verhältnisse, insbesondere über die Aufnahme einer der obligatorischen Versicherung nach BVG unterstehenden Erwerbstätigkeit, Auskunft zu geben. Die BVK kann von ihnen jederzeit die für die Überprüfung der freiwilligen Weiterversicherung notwendigen Erklärungen einverlangen.

Beim Übertritt in die freiwillige Weiterversicherung erfolgt ohne anderslautende Wahlerklärung eine Zuweisung der freiwillig weiterversicherten Person zum bis dahin gültigen Plan. Eine Wahlerklärung hat zusammen mit der Mitteilung der freiwilligen Weiterversicherung zu erfolgen.

Nein. Im Falle der freiwilligen Weiterversicherung besteht kein Anspruch auf einen Überbrückungszuschuss zur Altersrente, ungeachtet dessen, ob die Bestimmungen über den Überbrückungszuschuss zur Altersrente für das Personal des ehemaligen Arbeitgebers zur Anwendung kommen.

Die freiwillig weiterversicherten Personen haben sämtliche vereinbarte Arbeitnehmer- und Arbeitgeberbeiträge selbst zu bezahlen. Die Beiträge werden von der BVK anteilsmässig monatlich in Rechnung gestellt. Die jährliche Grundgebühr (CHF 260) wird zusammen mit der jährlichen personengebundenen Gebühr (CHF 13.20) ebenfalls auf monatlicher Basis fakturiert.

Die Altersrente kann frühestens ab dem vollendeten 60. Altersjahr beantragt bzw. bezogen werden.

Ein solcher Widerruf ist möglich. Der Antrag dafür muss spätestens einen Monat vor Beendigung der Weiterversicherung schriftlich bei der BVK eingegangen sein. Innerhalb dieser Frist kann die Mitteilung nicht mehr widerrufen werden. Eine Beendigung der Weiterversicherung nach Alter 60 ist gleichzeitig der Übertritt in die Alterspensionierung. Sie können alternativ auch den Antrag auf die Austrittsleistung einreichen, sofern Sie wieder der obligatorischen Vorsorge nach BVG unterstehen. Dafür gelten die gleichen Fristen. Eine Beendigung der Weiterversicherung vor Alter 60 führt zu einem Transfer Ihrer Freizügigkeitsleitung in die neue Pensionskasse bzw. auf ein Freizügigkeitskonto. Die Kontoinformationen sind uns schriftlich mitzuteilen. Beim Bezug der Freizügigkeitsleistung verlieren Sie den Anspruch auf die noch offenen Aufwertungsgutschriften.

Die Anmeldung für die freiwillige Weiterversicherung ist bis spätestens einen Monat vor Beendigung des Arbeitsverhältnisses schriftlich mitzuteilen. Bei einer Auflösung des Arbeitsverhältnisses während der Probezeit oder einer fristlosen Auflösung des Arbeitsverhältnisses hat die Mitteilung spätestens 14 Tage nach der entsprechenden Entscheidungseröffnung bzw. Willenserklärung zu erfolgen.

Die freiwillige Weiterversicherung kann längstens bis zur Vollendung des 65. Altersjahres abgeschlossen werden.

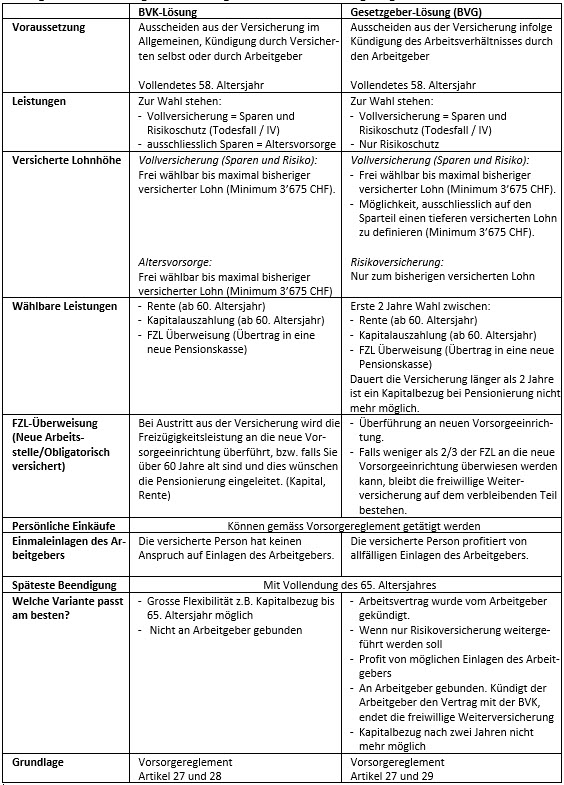

Da die beiden Varianten sich in einigen Punkten unterscheiden, ist es wichtig, sich vorgängig gut zu informieren. Eine getroffene Wahl, kann nicht geändert werden. Nehmen Sie deshalb unbedingt mit unserem Kundendienst Kontakt auf, um spezifisch auf Ihre Bedürfnisse die Vor- und Nachteile der Varianten zu erörtern. Die Kontaktdaten finden Sie hier oder am Ende des generierten Merkblattes.

Seit 2019 bietet die BVK die Weiterversicherung ab 58. Altersjahr an und zwar unabhängig davon, ob der Arbeitgeber oder der Arbeitnehmer gekündigt hat. Die freiwillige Weiterversicherung nach BVK ist wahlweise als Altersvorsorge inkl. Risikoversicherung oder als reines Alterssparen möglich. Sie kann zum bisherigen oder einem tieferen versicherten Lohn abgeschlossen werden.

Seit 2021 bietet der Gesetzgeber (BVG) ebenfalls eine Weiterversicherung ab 58. Jahren an, diese aber nur, wenn die Arbeitsstelle vom Arbeitgeber gekündigt wurde. Die freiwillige Weiterversicherung nach BVG ist wahlweise als Altersvorsorge inkl. Risikoversicherung oder als reine Risikoversicherung möglich. Sie kann zum bisherigen oder einem tieferen versicherten Lohn abgeschlossen werden.

Die folgende Vergleichstabelle kann Sie bei der Entscheidungsfindung unterstützen.

Eine versicherte Person, die nach vollendetem 58. Altersjahr aus der BVK ausscheidet, ohne dass Versicherungs- oder Austrittsleistungen ausgerichtet werden, bleibt auf ihr Verlangen bis längstens zur Vollendung des 65. Altersjahres weiter versichert, wenn und solange sie nicht der obligatorischen Versicherung nach BVG untersteht.

Falls Ihnen der Arbeitgeber die Kündigung ausgesprochen hat und Sie den Versicherungsschutz nach BVG gewählt haben, ist ein Kapitalbezug der Altersleistung nur innert der ersten zwei Jahre ab Beginn der freiwilligen Weiterversicherung möglich, sofern das 60. Altersjahr bereits vollendet wurde. Danach erfolgt die Auszahlung des Sparguthabens als monatliche Rente.

Falls Sie die Weiterversicherung gemäss BVK-Reglement gewählt haben, ist ein Kapitalbezug unabhängig von der Dauer des Versicherungsschutzes bei Pensionierung möglich.

Bitte beachten Sie, dass die Anmeldung zum Kapitalbezug sowie dem höheren Umwandlungssatz spätestens einen Monat vor Beendigung des Vertrags bei der BVK eintreffen muss. Dies bedeutet, dass diese Begehren spätestens mit der Kündigung der freiwilligen Weiterversicherung bzw. einen Monat vor Vollendung des 65. Altersjahres bei der BVK eintreffen müssen.

Haben Sie Fragen zur Rentenbescheinigung? Ihre Kundenbetreuerin oder Ihr Kundenbetreuer berät Sie gerne.

Für Bezüger von Alters- und Ehegattenrenten:

- 058 470 45 45 Kundendienst für Kanton und Bildungsinstitutionen

- 058 470 44 44 Kundendienst für andere Arbeitgeber

- 058 470 44 80 Kundendienst Invalidenleistungen

Sie erhalten für beide Renten je eine separate Rentenbescheinigung:

- Ausweis für die Leistung aus Ihrem eigenen Versichertenverhältnis bei der BVK.

- Ausweis aus dem Versichertenverhältnis des verstorbenen Versicherten.

Beide Renten sind unter Ziffer 11 in der Rentenbescheinigung aufgeführt.

In die Steuererklärung müssen beide Rentenbeträge kumuliert (zusammengezählt) übertragen werden.

Kinderrenten sind im Rentensteuerausweis des Hauptrentners integriert:

- Wurde die Kinderrente ganzjährig auf das Konto des Rentners überwiesen, erhält das Kind keine eigene Rentenbescheinigung.

- Die ausbezahlte Kinderrente ist zusammen mit der Hauptrente in der Rentenbescheinigung integriert (Ziffer 11).

Ausnahmen:

- Waisenrentner, die das 18. Altersjahr vollendet haben, erhalten einen eigenen Rentensteuerausweis.

Der Datumseintrag «von / bis» gibt an, in welchem Monat des Jahrs erstmals bzw. letztmals eine Kontobewegung auf Ihrem Rentenkonto stattfand.

Unter Ziffer 1 (Lohn/Rente) wird der Gesamtbetrag der im letzten Kalenderjahr erfolgten Rentenzahlungen aufgeführt.

Ausnahmen können Kinderrenten und Waisenrenten bilden (siehe dazu untenstehende Ausführungen).

Ausserdem ist ein allfälliger Quellensteuerabzug separat unter Ziffer 12 auf der Rentenbescheinigung aufgeführt.

Gemäss Eidgenössischer Steuerverwaltung muss zur Bescheinigung der Renten das gleiche Formular wie zur Bescheinigung des Lohnes (Lohnausweis) verwendet werden.

Unter Ziffer 11 (Nettolohn/Rente) wird die Rente für die entsprechende Steuerperiode ausgewiesen. Dieser Betrag muss in die Steuererklärung übertragen werden.

Er entspricht bei Rentenbeziehenden dem unter Ziffer 1 (Lohn/Rente) der Rentenbescheinigung aufgeführten Betrag.

Nein, der Überbrückungszuschuss wird bis zum Erreichen des «neuen» Referenzalters automatisch weiterbezahlt.

Der Antrag auf einen Überbrückungszuschuss muss vor dem Pensionierungszeitpunkt schriftlich bei der BVK vorliegen. Ein Antragsformular finden Sie auf unserer Webseite unter Services/Downloads/Formulare.

Wir empfehlen, den Überbrückungszuschuss spätestens 1 Monat vor der Pensionierung zu beantragen. Dadurch ist die rechtzeitige Auszahlung des Überbrückungszuschusses zusammen mit der Altersrente der BVK gewährleistet.

Bitte beachten:

Verspätet eingegangene Anträge führen zur Ablehnung des Gesuchs.

Ja. Jede versicherte Person hat grundsätzlich die Möglichkeit, bei der Pensionierung das Sparguthaben ganz oder teilweise als Kapital zu beziehen (Modell «Flex»). Ein solcher Kapitalbezug führt zu einer anteilsmässigen Kürzung des Überbrückungszuschusses.

Wenn Sie beispielsweise bei der Pensionierung 50% des Sparguthabens als Kapital beziehen, führt dies zu einer Kürzung des Überbrückungszuschusses um 50%.

Das Rentenmodell «Kombi» hat keine Kürzung des Überbrückungszuschusses zur Folge.

Der Überbrückungszuschuss wird zu 40% von der versicherten Person finanziert, zu 60% vom Arbeitgeber.

Der Finanzierungsanteil der Altersrentnerinnen und Altersrentner am gesamten bis zum Erreichen des AHV-Referenzalters berechneten Überbrückungszuschuss erfolgt durch eine einmalige Entnahme aus dem Sparguthaben vor der Berechnung der Rente.

Eine vorzeitige Pensionierung mit Bezug des Überbrückungszuschusses hat finanzielle Auswirkungen, wie das folgende Beispiel zeigt.

Der Überbrückungszuschuss beträgt 75% der bei Pensionierung geltenden maximalen einfachen AHV-Altersrente. Für das Jahr 2026 beträgt diese 30'240 CHF. Der maximale Überbrückungszuschuss der BVK beträgt demgemäss 22'680 CHF (75% von 30'240 CHF). Bei verheirateten oder in eingetragener Partnerschaft lebenden Versicherten erhöht sich der Überbrückungszuschuss um 30% auf maximal 29'484 CHF, sofern der Partnerzuschlag vom Arbeitgeber nicht ausgeschlossen wurde. Bei versicherten Personen mit Teilzeitbeschäftigung wird der Überbrückungszuschuss entsprechend dem Beschäftigungsgrad reduziert. Massgebend ist der Beschäftigungsgrad bei Pensionierung.

Beispiel 1

|

Unverheirateter männlicher Versicherter Pensionierung mit 60 Jahren |

|

|

Beschäftigungsgrad |

100% |

|

Überbrückungszuschuss |

22'680 CHF |

|

Bezugsdauer |

5 Jahre |

|

Gesamter Überbrückungszuschuss |

113'400 CHF |

Beispiel 2

|

Unverheirateter männlicher Versicherter Pensionierung mit 60 Jahren |

|

|

Beschäftigungsgrad |

50% |

|

Maximaler Überbrückungszuschuss |

11'340 CHF |

|

Bezugsdauer |

5 Jahre |

|

Gesamter Überbrückungszuschuss |

56'700 CHF |

Der Überbrückungszuschuss wird bis zum Erreichen des AHV-Referenzalters geleistet. Die Bezugsdauer des Überbrückungszuschusses kann nicht frei gewählt werden. Bei einer vorzeitigen Entlassung altershalber kann der Bezug vor Alter 60 beginnen (siehe Merkblatt «vorzeitige Entlassung altershalber»).

Mit dem Erreichen des AHV-Referenzalters entfällt der Überbrückungszuschuss. An seine Stelle treten die Leistungen der AHV. Diese sind bei der zuständigen Ausgleichskasse zu beantragen.

Anspruch haben im Falle der vorzeitigen Pensionierung oder der vorzeitigen Entlassung altershalber:

a) versicherte Personen der kantonalen Verwaltung

b) Angestellte von angeschlossenen Arbeitgebern, welche die Leistung Überbrückungszuschuss im Anschlussvertrag nicht ausgeschlossen haben.

Prüfen Sie, ob Ihr Arbeitgeber die Auszahlung des Überbrückungszuschusses an ein Mindestdienstalter von fünf Jahren gekoppelt hat. Sind Sie weniger als fünf Jahre angestellt, kann es sein, dass der Überbrückungszuschuss nicht zum Tragen kommt.

Der Überbrückungszuschuss ist eine Vorsorgeleistung der BVK. Er hilft versicherten Personen im Falle einer Frühpensionierung (vorzeitige Pensionierung oder vorzeitigen Entlassung altershalber), die noch fehlende AHV-Altersrente teilweise zu ersetzen. Der Überbrückungszuschuss stellt eine Art Ersatzeinkommen dar, das von der BVK bis zum Erreichen des AHV-Referenzalters geleistet wird.

Nach Eingang der Austrittsmeldung Ihres Arbeitgebers erhalten Sie von der BVK das Anmeldeformular für die Alterspensionierung. Bitte verlangen Sie bei der BVK ebenso das Formular «Antrag auf Austrittsleistung». Der Antrag auf Bezug der Freizügigkeitsleistung muss schriftlich bei der BVK eingereicht werden.

Ja. Sie können anstelle der Altersleistungen die Freizügigkeitsleistung beziehen, wenn Sie eine neue Anstellung antreten oder beim Regionalen Arbeitsvermittlungszentrum (RAV) als arbeitslos gemeldet sind. Bitte beachten Sie dazu auch die Informationen unter «Freizügigkeitsleistung». Beim Bezug der vollen Freizügigkeitsleistung verlieren Sie zudem Ihren Anspruch auf Alters- und Hinterbliebenenleistungen und den Anspruch auf Überbrückungszuschuss (siehe «Überbrückungszuschuss»).

Auskünfte über die AHV-Beitragspflicht und die Höhe der AHV-Beiträge erteilt die zuständige Ausgleichskasse. Weitere Angaben finden Sie auf dem Merkblatt 2.03 der AHV/IV «Beiträge der Nichterwerbstätigen an die AHV, die IV und die EO» auf der Webseite www.ahv-iv.ch.

Seitens BVK werden von den Altersleistungen keine AHV-Beiträge in Abzug gebracht.

Ja, das ist möglich. Sie können beim Entlassungszeitpunkt Ihr Sparguthaben ganz oder teilweise als Kapital beziehen.

Für einen Kapitalbezug müssen zusätzlich zum Antragsformular folgende Dokumente eingereicht werden:

- Nicht verheiratete versicherte Personen: aktueller Personenstandsausweis;

- Verheiratete Personen oder in eingetragener Partnerschaft lebende Personen: beglaubigte Unterschrift des Ehegatten/der Ehegattin bzw. des eingetragenen Partners/der eingetragenen Partnerin.

Wichtig:

Ein Kapitalbezug muss mindestens einen Monat vor der Pensionierung schriftlich bei der BVK beantragt werden. Ausserdem gilt es zu beachten, dass der dem Einkauf entsprechende Betrag inklusive Zinsen innerhalb der nächsten drei Jahre nicht in Kapitalform (Vorbezug für Wohneigentum, Kapitalbezug bei Pensionierung oder Barauszahlung der Austrittsleistung) bezogen werden darf. Weitere Informationen finden Sie unter «Altersleistungen».

Massgebend für die Voraussetzung des Anspruchs auf Leistungen bei «vorzeitiger Entlassung altershalber» sind die jeweiligen personalrechtlichen Bestimmungen des Arbeitgebers. Sofern das Personalstatut des angeschlossenen Arbeitgebers keine einschlägigen Vorschriften enthält, gelten die personalrechtlichen Bestimmungen des Kantons sinngemäss.

Wichtig: Angeschlossene Arbeitgeber können die Leistungen «vorzeitige Entlassung altershalber» im Anschlussvertrag ausschliessen. Ihr Arbeitgeber hat Sie über Leistungsoptionen bzw. Leistungsausschlüsse zu informieren. Leistungsausschlüsse werden auf dem Vorsorgeausweis angezeigt.

Unter folgenden Umständen kann sich der Umwandlungssatz für den Versicherten erhöhen: Versicherte haben die Möglichkeit mit der Wahl des Modells «Plus», eine höhere Altersrente zulasten der Hinterbliebenenleistungen.) zu wählen. Dies gilt nicht für Versicherte, welche sich nach 1. Januar 2019 teilpensioniert haben und eine Rente beziehen beziehungsweise bereits einmal eine Wahl getroffen haben.

Falls Sie sich für das Modell «Plus», also für eine höhere Altersrente entscheiden, wird Ihr Sparguthaben zum Zeitpunkt der Pensionierung mit einem höheren Umwandlungssatz von 4,89% anstelle von 4,66% (Alter 65, Jahrgang 1958) für das Modell «Norm» und «Kombi» oder 5,48% anstelle von 5,25% für das Modell «Dyna» berechnet.

Damit erhalten Sie eine höhere jährliche Rente. Im Gegenzug werden im Todesfall geringere Hinterbliebenenleistungen ausgerichtet. Die Ehegattenrente zum Beispiel beträgt dann anstelle von standardmässig 2/3 der bisherigen Rente nur noch 1/3 der bisherigen Rente, die an den hinterlassenen Partner ausgerichtet wird. Die konkreten Umwandlungssätze entnehmen Sie bitte aus unserem Vorsorgereglement.

Für die Wahl des Modells «Plus» müssen zusätzlich zum Antragsformular folgende Dokumente eingereicht werden:

- Nicht verheiratete versicherte Personen: aktueller Personenstandsausweis;

- Verheiratete Personen oder in eingetragener Partnerschaft lebende Personen: beglaubigte Unterschrift des Ehegatten/der Ehegattin bzw. des eingetragenen Partners/der eingetragenen Partnerin.

Wichtig:

Der Antrag für das Modell «Plus» für die Altersleistungen muss der BVK mindestens einen Monat vor der Alterspensionierung schriftlich mitgeteilt werden. Innerhalb dieser Frist kann die Mitteilung nicht widerrufen werden. Das Formular «Antrag Altersleistungen» finden Sie hier.

Die Beglaubigung der Unterschrift und der Personenstandsausweis dürfen im Zeitpunkt der Alterspensionierung oder der vorzeitigen Entlassung altershalber nicht älter als 6 Monate sein.

Sie haben Anrecht auf eine Altersrente. Die Höhe der Altersrente ergibt sich aus dem im Zeitpunkt der Pensionierung vorhandenen Sparguthaben inklusive allen bis Alter 65 fehlenden Sparbeiträgen (ohne Zins) sowie aus der Wahl des Rentenmodells. Die Sparbeiträge werden auf der Basis Ihres letzten versicherten Lohnes berechnet. Für Sie entstehen dabei keine Kosten. Ihr Sparguthaben, einschliesslich der zusätzlichen Sparbeiträge, wird mit einem Umwandlungssatz multipliziert. Der Umwandlungssatz wird auf ganze Monate genau berechnet und ist abhängig von der getroffenen Rentenmodellwahl, vom Rücktrittsalter und vom Jahrgang der versicherten Person. Hier finden Sie eine Entscheidungshilfe zu den Rentenmodellen.

Sofern der Arbeitgeber den Überbrückungszuschuss vertraglich eingeschlossen hat, haben Sie die Möglichkeit diesen schriftlich zu beantragen. Beachten Sie dazu die Informationen unter «Überbrückungszuschuss». Sie finden darin nützliche Informationen, insbesondere zur Berechnung und zu den Auswirkungen auf Ihre spätere Altersrente.

Bitte beachten:

- Die ergänzenden Spargutschriften werden, unabhängig von der individuellen Wahl der versicherten Person gemäss Beitragsvariante «Standard» gutgeschrieben.

- Ein Überbrückungszuschuss muss vor der Beendigung des Arbeitsverhältnisses schriftlich bei der BVK beantragt werden. Sie können diese Option direkt mit dem «Antrag Altersleistungen» einreichen.

Beispiel

| Entlassung altershalber im Alter 59 (Jahrgang 1967) | |

| Versicherter Lohn | 80’000 CHF |

| Jährliche Sparbeiträge (29% von 80’000) | 23’200 CHF |

| Erworbenes Sparguthaben bei Entlassung | 511’160 CHF |

| + zukünftige Spargutschriften bis Alter 65 (6 x 23’200) | 139’200 CHF |

| Massgebendes Sparguthaben | 650’360 CHF |

| Rente pro Jahr (Umwandlungssatz 4,08% x 650’360) | 26'534.70 CHF |

Eine «vorzeitige Entlassung altershalber» kann nur durch den Arbeitgeber erfolgen. Die Pensionierung erfolgt auf einen Zeitpunkt, in welchem eine aktiv versicherte Person das 58. Altersjahr vollendet hat. Bei betrieblichen Restrukturierungen kann die «vorzeitige Entlassung altershalber» bereits ab vollendetem 55. Altersjahr erfolgen.

Massgebend für die Voraussetzungen des Anspruchs auf Leistungen bei vorzeitiger Entlassung altershalber sind die jeweiligen personalrechtlichen Bestimmungen des Arbeitgebers. Der Arbeitgeber kann etwa Leistungen für die «vorzeitige Entlassung altershalber» an eine Mindestanstellungsdauer von fünf Dienstjahren knüpfen.

Sämtliche Formulare zur aufgeschobenen Alterspensionierung finden Sie auf der Homepage www.bvk.ch unter der Rubrik Service / Downloads / Formulare.

Versicherte, welche einen Aufschub der Alterspensionierung beantragt haben, müssen der BVK ohne besondere Aufforderung wahrheitsgetreu und vollständig über alle für die aufgeschobene Alterspensionierung massgebenden Verhältnisse Mitteilung erstatten; insbesondere über das Ende der Erwerbstätigkeit beim Arbeitgeber, welcher das Antragsformular mit unterzeichnet hat; bei einer Unterschreitung des Jahressalärs von 22'680 CHF und bei Adressänderung.

Die Altersrente kann im Folgemonat nach Beendigung der aufgeschobenen Alterspensionierung, muss aber spätestens nach Vollendung des 70. Altersjahrs bezogen werden. Fällig wird die Pensionierung und somit die Altersleistungen auch bei Unterschreiten der gesetzlichen Eintrittsschwelle.

Die Beendigung der aufgeschobenen Alterspensionierung bzw. der Antrag auf die Alterspensionierung ist bis spätestens zwei Monate vor Beendigung des Arbeitsverhältnisses, bzw. vor Unterschreitung der Eintrittsschwelle der BVK schriftlich mitzuteilen. Innerhalb dieser Frist kann die Mitteilung nicht mehr widerrufen werden. Bitte beachten Sie, dass die Anmeldung zum Kapitalbezug sowie dem höheren Umwandlungssatz spätestens einen Monat vor der Alterspensionierung bei der BVK eintreffen muss.

Die Anmeldung ist spätestens einen Monat vor Erreichen des ordentlichen Pensionierungsalter schriftlich mit dem dafür vorgesehenen Anmeldeformular bei der BVK einzureichen.

Mit dem «Antrag aufgeschobene Alterspensionierung mit Verzicht auf Weiterführung des Sparprozesses» verzichten Sie freiwillig auf den Sparprozess über das ordentliche Pensionierungsalter hinaus. Auch der Arbeitgeber ist somit von den Beitragszahlungen in die zweite Säule befreit. Aus diesem Grund ist das Antragsformular von beiden Parteien zu unterzeichnen.

Solange ein Arbeitsverhältnis mit dem Arbeitgeber besteht, bei dem Sie bereits vor dem ordentlichen Pensionierungsalter angestellt waren, ein jährliches Salär von mindestens 22'680 CHF verdienen und das 70. Altersjahr noch nicht vollendet haben.

Eine versicherte Person, die nach dem ordentlichen Pensionierungsalter beim selben Arbeitgeber weiterarbeitet und sich entscheidet aus dem Sparprozess auszutreten, hat mit dem Aufschub der Alterspensionierung die Möglichkeit ihre Rentenleistungen aufzuschieben, bis sie effektiv in die Pension geht.

Invaliden- und Hinterbliebenenleistungen

Wird eine Ehegatten- oder eine Partnerschaftsrente ausgerichtet, so bestimmt die hinterbliebene Person, ob sie die Einkäufe (ohne Zinsen) zum Zeitpunkt der Festsetzung der Rente ganz oder teilweise in Kapitalform ausbezahlt haben möchte oder ob die Einkäufe zur Erhöhung der Hinterbliebenenrente zum Zeitpunkt, wo die verstorbene Person 65 Jahre alt geworden wäre, verwendet werden.

Wird keine Rente ausgerichtet und kommt es zur Auszahlung der Todesfallsumme, so werden die Einkäufe in jedem Fall in Kapitalform ausgerichtet.

Ja. Es können sämtliche Einkäufe oder nur ein Teil beim Zeitpunkt der Festsetzung der Ehegatten- oder der Partnerschaftsrente bezogen werden. Die nicht sofort bezogenen Einkäufe wirken zu dem Zeitpunkt rentenbildend, wo die verstorbene Person 65 Jahre alt geworden wäre.

Falls Einkäufe bei früheren Pensionskassen nicht an die BVK gemeldet wurden, so kann dies auch nachträglich noch getan werden. In einem solchen Fall ist die Steuermeldung durch die versicherte Person einzureichen.

Beim Tod vor der (Früh-)Pensionierung, die verstorbene Person stand aktiv im Berufsleben.

Die Hinterbliebenenrente ist abhängig vom versicherten Lohn der verstorbenen Person. Diese Rente wird bis zu dem Zeitpunkt ausgerichtet, wo die verstorbene Person das 65. Altersjahr vollendet hätte. Danach gibt es eine Neuberechnung und die Rentenhöhe beträgt neu zwei Drittel der Altersrente, die die verstorbene Person erhalten hätte. Ab diesem Zeitpunkt sind Einkäufe, bei welchen man sich gegen die Rückgewähr entschieden hatte, rentenbildend.

Nein, falls vorher ein Vorbezug (Wohneigentumsförderung), ein Vorsorgeausgleich bei Ehescheidung oder eine Teilpensionierung stattgefunden hat, wird dies vom Einkauf abgezogen.

Nein. Die Rückgewähr wird an Hinterbliebene ausbezahlt und ist deshalb von der Frist ausgenommen.

Nein. Ein Bezug muss nach dem Todeszeitpunkt einmalig stattfinden.

Ja, auch die Einkäufe von IV-Rentnerinnen und -Rentnern sind von der Rückgewähr betroffen.

Verstirbt eine Person im aktiven Berufsleben, so können auf Wunsch früher gemachte persönliche Einzahlungen (Einkauf) in Kapitalform an die Hinterbliebenen ausbezahlt werden.

Ja. Ein Einkauf wirkt sich jedoch nicht auf die Höhe der Invalidenrente aus. Er erhöht das Sparguthaben und damit die voraussichtliche Altersrente.

Einkäufe inklusive Zinsen sind während drei Jahren für Kapitalbezüge gesperrt (Kapitalbezug bei Pensionierung). Persönliche Einkäufe in die Pensionskasse können in der Regel vom steuerpflichtigen Einkommen abgezogen werden. Dieser Steuervorteil wird Ihnen rückwirkend von den Steuerbehörden nicht mehr zugestanden, falls Sie innerhalb von 3 Kalenderjahren nach dem Einkauf einen Kapitalbezug geltend machen (Vorbezug oder Bezug bei Pensionierung). Wir empfehlen Ihnen, die steuerlichen Auswirkungen frühzeitig bei der zuständigen Steuerbehörde abzuklären.

Bitte beachten:

Ein getätigter Einkauf in die BVK kann nicht rückgängig gemacht werden.

Auskünfte über die AHV-Beitragspflicht und die Höhe der AHV-Beiträge erteilt die AHV-Zweigstelle Ihres Wohnortes oder die zuständige Ausgleichskasse. Weitere Angaben finden Sie auf dem Merkblatt 2.03 der AHV/IV «Beiträge der Nichterwerbstätigen an die AHV, die IV und die EO» (abrufbar unter www.ahv-iv.ch).

Seitens BVK werden von den Invalidenleistungen keine AHV-Beiträge in Abzug gebracht

Die Invalidenleistungen der BVK werden gekürzt, soweit sie zusammen mit Leistungen anderer (in- und ausländischer) Sozialversicherungen und weiterhin erzieltem Erwerbseinkommen den mutmasslich entgangenen Bruttoverdienst (100%) übersteigen.

Sie müssen der BVK jede Änderung unverzüglich melden, welche den Leistungsanspruch beeinflusst. Dazu zählen insbesondere:

- Veränderung des Gesundheitszustandes

- Zusprache von Leistungen anderer in- und ausländischer Versicherungen

- Beschlüsse betreffend Veränderung des Invaliditätsgrades der Eidg. Invalidenversicherung, Unfallversicherung oder Militärversicherung

- Aufnahme/Aufgabe einer Erwerbstätigkeit oder Veränderung des Erwerbseinkommens

- Geburten, Todesfall, Zivilstandsänderung und Änderungen in Pflegeverhältnissen

- bei über 20-jährigen Kindern: Aufnahme, Unterbruch oder vorzeitige Beendigung der Ausbildung sowie Zusprache einer ganzen IV-Rente oder deren Wegfall

- Untersuchungshaft, Straf- oder Massnahmenvollzug im In- und Ausland

Unrechtmässig bezogene Leistungen sind der BVK zurückzuerstatten.

Die Invalidenkinderrente beträgt 20% der Invalidenrente.

Ja. Als invalide Person haben Sie Anspruch auf Invalidenkinderrenten für Ihre Kinder sowie für Stief- und Pflegekinder, soweit Sie nachweislich für deren Unterhalt aufkommen.

Die Invalidenkinderrente wird ausgerichtet bis zum Ende des Monats, in welchem das Kind das 20. Altersjahr vollendet. Für Kinder, die noch in der Ausbildung sind oder eine ganze Rente der Eidg. Invalidenversicherung beziehen, dauert der Anspruch bis zum Abschluss der Ausbildung, längstens jedoch bis zur Vollendung des 25. Altersjahres.

Vollinvaliden wird nebst der Invalidenrente ein Zuschuss von 22'680 CHF (75% der maximalen einfachen AHV-Rente; Stand 2026) ausgerichtet, bis die Leistungen der AHV/IV einsetzen.

Bei Teilinvaliden wird der Zuschuss nach dem Invaliditätsgrad festgesetzt und bei Teilbeschäftigung zudem entsprechend dem Beschäftigungsgrad herabgesetzt. Massgebend ist der Beschäftigungsgrad vor der Invalidisierung.

Spricht die Eidg. Invalidenversicherung rückwirkend Leistungen zu, hat die invalide Person den Zuschuss für den gleichen Zeitraum und im Umfang der Leistungen der Eidg. Invalidenversicherung der BVK zurückzuerstatten.

Wichtig:

Die Anmeldung bei der Eidg. Invalidenversicherung hat spätestens 6 Monate nach Beginn der Arbeitsunfähigkeit zu erfolgen. Machen invalide Personen ihre Forderung bei der IV nicht oder nicht rechtzeitig geltend, besteht kein Anspruch auf den entsprechenden Zuschuss.

Nein. Für die Berechnung der Altersrente wird das Sparguthaben auf der Basis des im Zeitpunkt der Invalidisierung versicherten Lohnes weitergeführt. Im Alter 65 besteht die Wahl das weitergeführte Sparguthaben mit dem Rentenumwandlungssatz in eine Altersrente umzuwandeln, als Kapital zu beziehen oder eine Mischform zwischen Teilkapitalbezug und Altersrente zu wählen. (mehr dazu unter «Altersleistungen»).

Der Anspruch beginnt nach dem Ende der Lohn- oder Lohnersatzleistungen (Taggelder von Versicherungen) und erlischt mit dem Wegfall der Invalidität oder im Todesfall, spätestens aber mit Vollendung des 65. Altersjahres. Danach besteht die Möglichkeit das weitergeführte Sparguthaben mit dem Rentenumwandlungssatz in eine Altersrente umzuwandeln, als Kapital zu beziehen oder eine Mischform zwischen Teilkapitalbezug und Altersrente zu wählen.

Die Berufsinvalidenrente wird längstens für 2 Jahre ausgerichtet. Nach Ablauf der 2 Jahre wird diese durch eine Erwerbsinvalidenrente abgelöst, sofern die Voraussetzungen dafür erfüllt sind. Bei Personen, die bei Leistungsbeginn das 50. Altersjahr vollendet haben, entfällt die zweijährige Befristung der Berufsinvalidenrente.

Bei dauerhaften und erheblichen Änderungen des Invaliditätsgrades wird die Rente angepasst. Dauerhaft ist die Änderung, wenn sie voraussichtlich mehr als ein Jahr besteht; erheblich, wenn sie mehr als 5% beträgt.

Die Höhe Ihrer Invalidenrente ist auf Ihrem Vorsorgeausweis aufgeführt. Sie beträgt bei einer vollen Berufs- oder Erwerbsinvalidität 60% des versicherten Lohnes. Bei teilweiser Invalidität wird die Rente entsprechend dem Invaliditätsgrad wie folgt festgesetzt:

|

Invaliditätsgrad |

Höhe der Rente |

|

Bis 24% |

Keine Rente |

|

25% bis 69% |

Rente gemäss Invaliditätsgrad |

|

70% und mehr |

Vollrente |

Eine Erwerbsinvalidität liegt vor, wenn die versicherte Person aus gesundheitlichen Gründen voraussichtlich bleibend oder für längere Zeit weder die bisherige Berufstätigkeit noch eine andere zumutbare Erwerbstätigkeit ganz oder teilweise ausüben kann.

Berufsinvalidität liegt vor, wenn die versicherte Person ihre bisherige Berufstätigkeit aus gesundheitlichen Gründen voraussichtlich bleibend oder eine längere Zeit nicht mehr oder nicht mehr vollständig ausüben kann.

Ja. Es wird zwischen Berufs- und Erwerbsinvalidität unterschieden.

Anspruch haben Personen, die infolge Krankheit oder Unfall zu mindestens 25% invalid sind und bei Beginn der Arbeitsunfähigkeit, deren Ursache zur Invalidität geführt hat, bei der BVK versichert waren. Über das Vorhandensein und den Grad der Invalidität wird in erster Linie aufgrund einer Untersuchung durch eine Vertrauensärztin oder einen Vertrauensarzt der BVK entschieden.

Die Waisenrente wird ausgerichtet bis zum Ende des Monats, in welchem das Waisenkind das 20. Altersjahr vollendet. Für Waisen, die noch in der Ausbildung sind oder eine ganze Rente der eidgenössischen Invalidenversicherung beziehen, dauert der Anspruch bis zum Abschluss der Ausbildung, längstens bis zur Vollendung des 25. Altersjahres. Ausbildungsbescheinigungen sind der BVK unaufgefordert zuzustellen.

Die Waisenrente ist für Halb- oder Vollwaisen unterschiedlich hoch:

- Halbwaisen erhalten 30% der Ehegattenrente.

- Vollwaisen erhalten 60% der Ehegattenrente. Beziehen Vollwaisen von der Vorsorgeeinrichtung des anderen verstorbenen Elternteils Leistungen, wird lediglich die Halbwaisenrente ausgerichtet.

Stirbt eine versicherte Person (aktivversichert oder rentenbeziehend), haben deren Kinder Anspruch auf Waisenrente. Für Stiefkinder, deren Unterhalt die versicherte Person zur Hauptsache aufgekommen ist, besteht gleichermassen ein Anspruch. Ebenso für Pflegekinder, die unentgeltlich zur dauernder Pflege und Erziehung aufgenommen wurden.

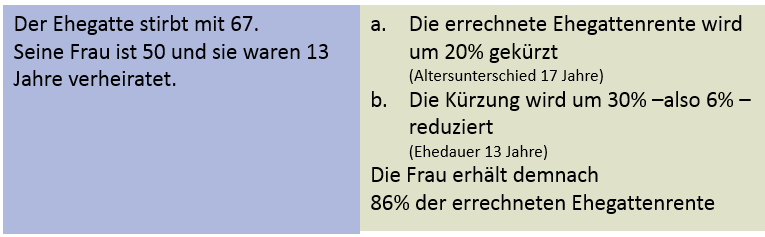

Ist im Todesfall eines Altersrentenbeziehenden der überlebende Ehegatte mindestens 15 Jahre jünger, wird die Ehegattenrente gekürzt. Diese Kürzung reduziert sich bei einer Ehedauer von über 10 Jahren.

Beispiel

Wichtig: Diese Kürzung kommt nur für Eheschliessungen, eingetragene Partnerschaften oder eheähnlichen Lebensgemeinschaften zum Tragen, die ab dem 1. Januar 2019 eingegangen wurden.

Situation 1: Tod einer aktiv versicherten Person vor Alter 65

Die Ehegattenrente beträgt 40% des letzten versicherten Lohnes. Sie wird bis zum Zeitpunkt ausgerichtet, in dem die verstorbene Person 65 Jahre alt geworden wäre. Danach wird die Rente neu berechnet. Sie beträgt dann zwei Drittel der Altersrente, wie sie sich bei Weiterführung des Sparguthabens bis zum vollendeten 65. Altersjahr der verstorbenen Person ergeben hätte. Die Weiterführung des Sparguthabens erfolgt nach Massgabe der Sparbeitragsvariante «Standard».

Situation 2: Tod einer aktiv versicherten Person nach Alter 65

Die Ehegattenrente beläuft sich auf zwei Drittel der Altersrente, die der versicherten Person im Zeitpunkt des Todes zugestanden hätte.

Situation 3: Tod eines Invalidenrentners/einer Invalidenrentnerin

Die Ehegattenrente beträgt zwei Drittel der Invalidenrente. Sie wird bis zum Zeitpunkt ausgerichtet, in dem die verstorbene Person 65 Jahre alt geworden wäre. Danach wird die Rente neu berechnet. Sie beträgt dann zwei Drittel der Altersrente, wie sie sich bei Weiterführung des Sparguthabens bis zum vollendeten 65. Altersjahr der verstorbenen Person ergeben hätte. Die Weiterführung des Sparguthabens erfolgt nach Massgabe der Sparbeitragsvariante «Standard».

Situation 4: Tod eines Altersrentners/einer Altersrentnerin

Die Ehegattenrente beträgt zwei Drittel der laufenden Altersrente. Dieser Satz kann in gegenseitigem Einverständnis auf ein Drittel reduziert werden. Dafür wird der Umwandlungssatz angehoben und somit eine höhere Altersrente ausbezahlt. Mehr dazu finden Sie unter «Altersleistungen»

Wichtig: Die Rente für überlebende geschiedene Ehegatten entspricht höchstens der im Scheidungsurteil zugesprochenen Unterhaltsrente, wobei die Hinterbliebenenleistungen von anderen Sozialversicherungen (insbesondere AHV/IV und UV) von der Rente abgezogen werden.

Ja, unter gewissen Voraussetzungen. Der geschiedene Ehegatte ist dem überlebenden Ehepartner gleichgestellt, wenn er oder sie:

a) im Zeitpunkt des Todes der versicherten Person das 45. Altersjahr vollendet hat und

b) die Ehe mindestens zehn Jahre gedauert hat und

c) einer im Scheidungsurteil zugesprochenen Unterhaltsrente oder einer Kapitalabfindung für eine lebenslängliche Rente verlustig geht.

Wichtig: Der geschiedene Ehegatte muss seine Ansprüche bei der BVK anmelden. Die BVK führt keine Abklärungen über das Vorhandensein von anspruchsberechtigten Personen durch.

Die eheähnliche Lebensgemeinschaft (Konkubinat) ist unter folgenden kumulativen Voraussetzungen der Ehe gleichgestellt:

a) Beide Partner sind weder verheiratet noch führen sie eine eingetragene Partnerschaft, und es besteht zwischen ihnen keine nahe Verwandtschaft. Mit naher Verwandtschaft sind Eltern, Kinder und Geschwister gemeint.

b) Die Lebensgemeinschaft mit gemeinsamem Haushalt hat im Zeitpunkt des Todes der versicherten Person nachweisbar mindestens 5 Jahre ununterbrochen bestanden oder die überlebende Partnerin bzw. der überlebende Partner muss bei kürzerem Bestehen zusätzlich für den Unterhalt eines oder mehrerer gemeinsamer Kinder aufkommen. Der Nachweis kann mittels eines datierten und gemeinsam unterzeichneten Mietvertrags oder mit einer Bestätigung der Einwohnerkontrolle erbracht werden.

c) Die gegenseitige persönliche und finanzielle Unterstützungspflicht wurde schriftlich vereinbart und die Unterstützungsvereinbarung wurde innert 3 Monaten nach dem Tod der versicherten Person beider BVK eingereicht.

Wichtig: Es kann nur eines der beiden Formulare «Unterstützungsvereinbarung» oder «Änderung der Begünstigtenordnung für die Todesfallsumme» bei der BVK hinterlegt werden.

Die eingetragene Partnerschaft ist der Ehe gleichgestellt.

Der überlebende Ehepartner hat Anspruch auf eine Ehegattenrente, wenn er oder sie:

a) im Zeitpunkt des Todesfalls das 45. Altersjahr zurückgelegt hat oder

b) für den Unterhalt mindestens eines eigenen Kindes aufkommen muss, oder

c) zum Zeitpunkt des Todes für Stief- oder Pflegekinder aufkommen muss, oder

d) im Zeitpunkt des Todes mindestens eine halbe Rente der Eidg. Invalidenversicherung bezieht.

Erfüllt der Ehegatte keine dieser Voraussetzungen, hat sie oder er Anspruch auf eine Abfindung in der Höhe von fünf Jahresrenten, mindestens aber auf das im Zeitpunkt des Todes vorhandene Sparguthaben.

Ja, je nach Wahl kann sich die Rentenbasis, die der Berechnung von Hinterbliebenenleistungen zu Grunde liegt, ändern. Bei den Modellen «Norm» und «Kombi» wird die Normrente herangezogen. Beim Modell «Dyna» gilt als Basis die Altersrente, die mit Alter 75 ausbezahlt wird oder worden wäre.

Ja, die Ehegattenrente ist garantiert und wird auf der Basis der Normrente berechnet.

Nein. Ab 2026 haben auch Kinder mit Waisenrente Anspruch auf eine allfällige Todesfallsumme. Wenn mehrere Kinder anspruchsberechtigt sind, wird die Todesfallsumme anteilsmässig ausbezahlt – unabhängig davon, ob Sie eine Waisenrente beziehen.

Ihre Partnerin/ihr Partner kann unter gewissen Voraussetzungen auch dann begünstigt werden, wenn Sie keine gemeinsamen Kinder oder keinen gemeinsamen Wohnsitz haben. Bitte beachten Sie dazu die Informationen unter «Todesfallsumme».

Die überlebende Partnerin/der überlebende Partner hat Anspruch auf die unter «Hinterbliebenenleistungen» aufgeführten Leistungen. Die Anspruchsberechtigung erlischt, wenn die überlebende Partnerin/der überlebende Partner heiratet, eine eingetragene Partnerschaft eingeht oder eine eheähnliche Lebensgemeinschaft gemäss den unter «Hinterbliebenenleistungen» aufgeführten Voraussetzungen begründet.

Bitte benutzen Sie das Formular «Unterstützungsvereinbarung». Sie finden dieses auf der Webseite www.bvk.ch unter Services / Downloads / Formulare.

Im Falle Ihres Todes müssen die Hinterbliebenen der BVK innert 3 Monaten folgende Unterlagen einreichen:

- Todesschein (Kopie)

- Personenstandsausweis des überlebenden Lebenspartners / der überlebenden Lebenspartnerin (Kopie)

- Unterstützungsvereinbarung – Mietvertrag oder Wohnsitzbescheinigung (Kopie)

- Individuelle Unterlagen auf Verlangen der BVK

Bitte beachten:

Die BVK kann die Anspruchsberechtigung für die Partnerschaftsrente erst prüfen, wenn der Vorsorgefall eingetreten ist.

Damit eine Lebensgemeinschaft als eheähnlich gilt, müssen folgende Voraussetzungen gleichzeitig erfüllt sein:

- Beide Partner sind unverheiratet und zwischen ihnen besteht keine Verwandtschaft, die eine Ehe (Art. 95 ZGB) oder eine eingetragene Partnerschaft (Art. 4 Abs. 1 Partnerschaftsgesetz/PartG) ausschliessen würde.

- Die Lebensgemeinschaft mit gemeinsamem Haushalt hat im Zeitpunkt des Todes der versicherten Person nachweisbar mindestens 5 Jahre ununterbrochen bestanden oder die überlebende Partnerin bzw. der überlebende Partner muss bei kürzerem Bestehen zusätzlich für den Unterhalt eines oder mehrerer gemeinsamer Kinder aufkommen.

- Die gegenseitige persönliche und finanzielle Unterstützungspflicht wurde schriftlich vereinbart und die Unterstützungsvereinbarung wurde innert 3 Monaten nach dem Tod der versicherten Person bei der BVK eingereicht.

Wichtig: Es kann nur eines der beiden Formulare «Unterstützungsvereinbarung» oder «Änderung der Begünstigtenordnung für die Todesfallsumme» bei der BVK hinterlegt werden.

Die BVK versichert Partnerschaftsrenten mit dem Ziel, eheähnliche Lebensgemeinschaften (Konkubinat) unter bestimmten Voraussetzungen der Ehe bzw. der eingetragenen Partnerschaft gleichzustellen. Die BVK anerkennt auch gleichgeschlechtliche eheähnliche Lebensgemeinschaften.

Anspruch auf eine Partnerschaftsrente hat der überlebende Partner bzw. die überlebende Partnerin, sofern eine eheähnliche Lebensgemeinschaft bestanden hat und die Voraussetzungen der Ehegattenrente sinngemäss erfüllt sind (siehe auch «Hinterbliebenenleistungen»). Überlebende Partner welche bereits Hinterlassenenrenten aus beruflicher Vorsorge erhalten oder Kapitalleistungen in deren Umfang erhielten, haben keinen Anspruch auf eine Partnerschaftsrente.

Die versicherte Person erhält von uns innert 30 Tagen nach Eingang des Formulars eine Eingangsbestätigung. Bitte nehmen Sie unverzüglich mit uns Kontakt auf, sollten Sie keine Bestätigung erhalten.

Ja, das ist möglich. Bitte teilen Sie uns schriftlich mit, dass eine bestehende Begünstigtenordnung nicht mehr gewünscht oder möglich ist. Sie müssen dazu ein neues Formular «Änderung der Begünstigtenordnung für die Todesfallsumme» oder einen schriftlichen Widerruf einreichen. Solange kein neues Formular eingereicht wird und kein schriftlicher Widerruf stattfindet, bleibt die bisherige Begünstigtenordnung in Kraft. Sobald eine versicherte Person ein neues Formular einreicht, widerruft sie damit automatisch alle früher bei der BVK eingereichten Formulare «Änderung der Begünstigtenordnung für die Todesfallsumme».

Wird der BVK innert 3 Monaten nach dem Tod der versicherten Person keine schriftliche Erklärung eingereicht, erfolgt die Auszahlung der Todesfallsumme gemäss Rangordnung (a oder b) beschrieben unter «Wer hat Anspruch auf die Todesfallsumme?». Bei mehreren Berechtigten innerhalb einer Gruppe erfolgt die Auszahlung zu gleichen Teilen. Fehlen anspruchsberechtigte Personen, verfällt das Sparguthaben an die BVK.

Bitte beachten Sie, dass die BVK erst im Vorsorgefall (zum Zeitpunkt des Todes der versicherten Person) prüft, ob eine Auszahlung der Todesfallsumme gemäss der eingereichten Begünstigtenordnung möglich ist.

Anspruchsberechtigt sind, unabhängig vom Erbrecht, die Hinterbliebenen nach folgender Rangordnung:

a) Personen, die von Ihnen nachweislich in erheblichem Masse unterstützt worden sind oder die Person, die mit Ihnen in den letzten fünf Jahren bis zum Tod ununterbrochen eine Lebensgemeinschaft geführt hat oder die für den Unterhalt eines oder mehrerer gemeinsamer Kinder aufkommen muss,

b) bei deren Fehlen, Ihre Kinder, bei deren Fehlen die Eltern, bei deren Fehlen die Geschwister.

Ab 2026 haben auch Kinder mit Waisenrente Anspruch auf eine allfällige Todesfallsumme.

Die Rangordnung der Anspruchsberechtigten der Gruppen a) und b) kann nicht geändert werden. Das heisst, anspruchsberechtigte Personen aus Gruppe b) dürfen nicht begünstigt werden, solange Personen aus Gruppe a) vorhanden sind. Sie können aber innerhalb einer der oben aufgeführten Gruppen (a oder b) schriftlich festlegen, welche Personen Sie begünstigen möchten und zu welchen Anteilen diese Anspruch auf die Todesfallsumme haben. Bitte benutzen Sie dazu das Formular «Änderung der Begünstigtenordnung für die Todesfallsumme».

Die Todesfallsumme entspricht dem vorhandenen Sparguthaben.

Die Todesfallsumme wird ausgerichtet, wenn eine aktiv versicherte Person verstirbt, ohne dass die BVK Renten oder Abfindungen an die Hinterbliebenen leisten muss. Die Ausrichtung von Waisenrenten verwirkt den Anspruch auf die Todesfallsumme an die anderen Hinterbliebenen nicht. Stirbt eine rentenbeziehende Person, wird keine Todesfallsumme ausgerichtet.

Sparguthaben

Sofern Sie den Antrag schriftlich eingereicht haben, erhalten Sie eine Bestätigung. Der Wechsel des Sparplanes auf Beginn des nächsten Kalenderjahrs wird in myBVK sofort angezeigt.

Versicherte

Für die einmalige Registrierung in myBVK brauchen Sie Ihre Policen-Nummer und einen einmaligen Aktivierungscode. Die Policen-Nummer finden Sie auf dem Vorsorgeausweis. Wenn Ihnen der Zugangscode nicht bekannt ist, können Sie diesen telefonisch oder unter www.bvk.ch/mybvk anfordern. Sie bekommen den Code per Brief zugestellt.

Neu eingetretene Versicherte

Die Policen-Nummer und der persönliche Zugangscode werden Ihnen im Rahmen der Aufnahme bei der BVK in separaten Schreiben mitgeteilt.

Ja, für Junge lohnt sich dies, auch wegen dem Zinseszinseffekt. So erhöht sich das Sparguthaben, das man bei einem Arbeitgeberwechsel mit Austritt aus der BVK mitnehmen kann. Auch die Altersrente fällt höher aus.

Nein. Die Berechnungen der Hinterbliebenen- bzw. Invaliditätsleistungen basieren auf dem versicherten Lohn, nicht auf der Höhe des Sparguthabens. Bei Tod oder Invalidität erfolgt die Weiterführung der Beitragsprämien durch die BVK auf der Grundlage der Beitragsvariante «Standard», unabhängig von Ihrer Wahl.

Nein. Beim Eintritt sind Sie automatisch in der Sparbeitragsvariante «Standard» versichert. Sie können erstmals per Mitte Jahr oder auf Beginn des Folgejahres eine andere Sparbeitragsvariante wählen.

Bitte beachten: Die Fristen für die Wahl läuft jeweils einen Monat vor inkrafttreten ab..

Nein. Die BVK informiert Ihren Arbeitgeber nach Meldeschluss über Ihre Wahl. Die neuen Arbeitnehmersparbeiträge werden Ihnen im Januar des Folgejahres beziehungsweise im Juli erstmals vom Lohn abgezogen.

Sie müssen die Sparbeitragsvariante nur einmal ändern. Die Wahl gilt immer für alle bei der BVK versicherten Anstellungsverhältnisse.

Beispiel: Sie wählen ab 1. Januar 2023 die Sparbeitragsvariante «Top».

- Sie haben seit 2009 eine Anstellung 1 bei Arbeitgeber X.

- Auf August 2023 folgt eine zusätzliche Anstellung 2 bei Arbeitgeber Y. Sie sparen auch im zweiten Arbeitsverhältnis in der Variante «Top».

Treffen Sie Ihre Wahl bis spätestens 31. Mai mit Gültigkeit ab 1. Juli oder bis spätestens 30. November mit Gültigkeit ab 1. Januar des Folgejahres. Die von Ihnen gewählte Sparbeitragsvariante gilt so lange, bis Sie eine andere Wahl treffen.

Bitte beachten: Eine zu spät getroffene Wahl wird auf den nächstmöglichen Zeitpunkt berücksichtigt.

Wählen Sie Ihre bevorzugte Sparbeitragsvariante bequem und schnell online im Kundenportal myBVK (www.bvk.ch/mybvk).

Sie können Ihre Beitragsvariante auch brieflich ändern. Benutzen Sie das Formular «Antrag Änderung der Beitragsvariante» und stellen Sie uns dieses unterschrieben per Post zu. Dieses finden Sie bei den Formularen für Aktivversicherte.

Wenn Sie keine Wahl treffen, sparen Sie Ihr Sparguthaben automatisch mit der Beitragsvariante «Standard» an.

Ihre Vorteile, wenn Sie eine tiefere Sparbeitragsvariante wählen

- Die monatlichen Lohnabzüge sinken, Ihr Nettolohn steigt.

- Sie können Ihre private Sparquote flexibler handhaben (dritte Säule)

Überlegungen für die Wahl der Variante «Basis»

- Sie befinden sich vorübergehend in einer finanziell angespannten Lage.

- Sie legen eher mehr Gewicht auf die private Vorsorge (dritte Säule).

- Sie sind vermögend und im Alter weniger auf die Leistungen der Pensionskasse angewiesen.

- Sie sind sich bewusst, dass Ihre Altersleistungen in der Variante «Basis» tiefer ausfallen als bei den beiden anderen Varianten.

Ihre Vorteile, wenn Sie eine höhere Sparbeitragsvariante wählen

- Ihr Sparguthaben wächst schneller – und damit auch Ihre späteren Altersleistungen.

- Bei einem Arbeitgeberwechsel mit Austritt aus der BVK erhöht sich das Sparguthaben, das Sie mitnehmen können.

- Die höheren Sparbeiträge verringern Ihren Nettolohn - die Einkommenssteuer sinkt.

- Ihr Einkaufspotenzial steigt.

- Persönliche Einkäufe sind aus steuerlichen Gründen während drei Jahren für einen Kapitalbezug gesperrt. Höhere Sparbeiträge sind von dieser Regelung nicht betroffen.

Überlegungen für die Wahl der Variante «Top»

- Sie legen Wert auf sehr gute Pensionskassenleistungen im Alter. Deshalb sind Sie bereit, freiwillig mehr Sparguthaben anzusparen. Dass der Nettolohn dadurch etwas kleiner ausfällt, macht Ihnen nichts aus.

- Sie wollen Ihr Sparguthaben trotz offenem Vorbezug für Wohneigentum erhöhen.

- Sie suchen eine Alternative zu einem persönlichen Einkauf in die BVK.

- Sie können keine persönlichen Einkäufe mehr leisten, weil Sie das Einkaufspotenzial bereits ausgeschöpft oder einen Vorbezug für Wohneigentum getätigt haben.

Zur Wahl stehen drei Sparbeitragsvarianten:

a) Variante «Basis» (-2%)

b) Variante «Standard»

c) Variante «Top» (+2%)

Mit der Beitragsvariante «Basis» zahlen Sie 2 Prozentpunkte weniger ein als mit der Beitragsvariante «Standard». Mit der Beitragsvariante «Top» zahlen Sie 2 Prozentpunkte mehr ein als mit der Beitragsvariante «Standard». Standardmässig sind alle Versicherten der Variante «Standard» zugeteilt.

Sparbeiträge nach Beitragsvariante

(in % des versicherten Lohnes)

|

Alter |

Variante Basis |

Variante Standard |

Variante Top |

in allen Varianten |

|

Arbeitnehmer |

Arbeitnehmer |

Arbeitnehmer |

Arbeitgeber |

|

|

21 - 23 |

2,0% |

4,0% |

6,0% |

6,0% |

|

24 - 27 |

3,2% |

5,2% |

7,2% |

7,8% |

|

28 - 32 |

4,4% |

6,4% |

8,4% |

9,6% |

|

33 - 37 |

5,6% |

7,6% |

9,6% |

11,4% |

|

38 - 42 |

6,8% |

8,8% |

10,8% |

13,2% |

|

43 - 47 |

8,0% |

10,0% |

12,0% |

15,0% |

|

48 - 52 |

8,8% |

10,8% |

12,8% |

16,2% |

|

53 - 65 |

9,6% |

11,6% |

13,6% |

17,4% |

|

66 - 70 |

4,0% |

6,0% |

8,0% |

9,0% |

Arbeitnehmende und Arbeitgebende leisten ihre monatlichen Sparbeiträge gemeinsam. Bei der BVK finanziert der Arbeitgeber 60% der Beiträge, Ihr Anteil beträgt entsprechend 40%. Das angesparte Kapital wird für die Finanzierung Ihrer Altersleistungen verwendet (Rente oder Kapital). Je grösser Ihr Sparguthaben zum Zeitpunkt der Pensionierung, desto höher sind Ihre Altersleistungen – und umgekehrt.

Nach der Kündigung erhalten Sie von Ihrem Arbeitgeber das Formular «Persönliche Erklärung». Sie finden dieses auch auf unserer Webseite unter Services / Downloads / Formulare. Mit diesem Formular teilen Sie uns verbindlich mit, wie wir mit Ihrer Freizügigkeitsleistung verfahren sollen. Bitte beantworten Sie alle Fragen vollständig und senden Sie uns das unterschriebene Formular bis spätestens zum Austritt zu.

Ja, unter gewissen Voraussetzungen ist das möglich. Mit Barauszahlung ist gemeint, dass Ihre Freizügigkeitsleistung auf ein nicht gesperrtes Konto überwiesen wird, z.B. auf ein Privatkonto. Bei einem Übertrag auf ein nicht gesperrtes Konto fallen Kapitalsteuern an.

Eine Barauszahlung ist möglich, wenn:

a) Sie die Schweiz endgültig verlassen und nicht im Fürstentum Lichtenstein wohnen. Der obligatorische Anteil der Freizügigkeitsleistung (BVG-Altersguthaben) darf nicht bar ausbezahlt werden, wenn Sie in einem EU- oder EFTA-Land weiter obligatorisch gegen die finanziellen Folgen von Alter, Invalidität und Tod versichert sind. Der obligatorische Teil ist in diesem Fall auf ein Freizügigkeitskonto oder auf eine Freizügigkeitspolice in der Schweiz zu überweisen. Der überobligatorische Anteil kann auf ein nichtgesperrtes Konto (z.B. Privatkonto) ausbezahlt werden. Sind Sie nicht in einem EU- oder EFTALand obligatorisch einer Sozialversicherung angeschlossen, ist die Barauszahlung der vollständigen Freizügigkeitsleistung möglich. Der Nachweis ist durch die versicherte Person zu erbringen. Die Abklärung über die Versicherungspflicht können Sie durch die «Zentralstelle 2. Säule» (www.zentralstelle.ch) vornehmen lassen.

Wichtig:

Die Barauszahlung unterliegt der Quellensteuer und erfolgt erst nach der Aufgabe des Wohnsitzes in der Schweiz. Es ist in jedem Fall eine Abmeldebestätigung der Einwohnerkontrolle einzureichen.

b) Sie im Haupterwerb eine selbstständige Erwerbstätigkeit aufnehmen und damit der obligatorischen beruflichen Vorsorge nicht mehr unterstellt sind. Der BVK ist in diesem Fall die Bestätigung der AHVAusgleichskasse als Selbstständigerwerbende/-r im Haupterwerb einzureichen. Diese Bestätigung darf nicht älter als ein Jahr alt sein.

Wichtig:

Haben Sie zuvor einen Einkauf in die Pensionskasse getätigt, so darf der dem Einkauf entsprechende Betrag in den nächsten drei Jahren nicht in Kapitalform (Vorbezug für Wohneigentum, Kapitalbezug bei Pensionierung oder Barauszahlung der Austrittsleistung) bezogen werden.